Наш обзор поможет вам найти лучшую кредитную карту, которая даст вам ощущение полной финансовой свободы и дополнительные преимущества, такие как cashback или бонусы. Благодаря такому рейтингу каждый может найти вариант, который подходит именно ему.

Тем, кто часто летает и оплачивает свои полеты кредитными картами, следует обратить внимание на карты, начисляющие мили. К ним относятся Сбербанк Аэрофлот Signature, Тинькофф All Airlines, Тинькофф S7 Airlines и Альфа-Банк AlfaTravel Classic.

Существуют карты, которые позволяют экономить на бензине и обслуживании автомобиля. Автолюбители оценят это по достоинству, а пользователи общественного транспорта могут расплатиться нетронутой или даже кредитной банковской картой.

Любители шопинга будут в восторге от схем cashback и бонусов, которые дают возможность экономить на покупках и получать скидки на товары в магазинах-партнерах.

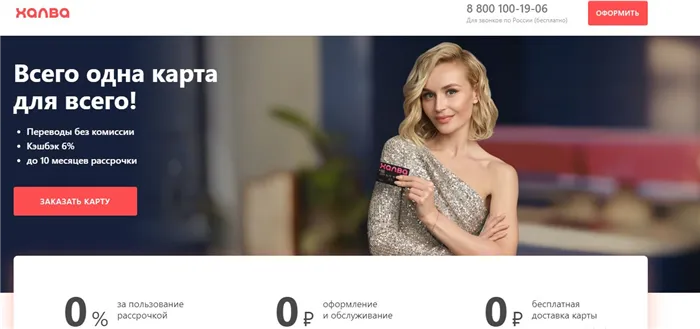

Мы хотели бы обратить внимание читателей на карты cashback, которые пользуются большим спросом. Речь идет о картах «Свобода» от банка «Хоум Кредит», «Совест» от КИВИ Банка, «Халва» от Совкомбанка и т.д. Когда вы выбираете конкретную карту, важно выяснить, где вы сможете расплачиваться этой картой. Некоторые товары можно дешево купить только в магазинах-партнерах, список которых ограничен.

- Сравнение кредиток с помощью рейтинга

- Лучшие кредитные карты 2022

- Условия обслуживания

- Бонусы и привилегии

- Для какой цели вам необходима кредитная карта

- Совет экономиста

- Правила оформления кредитной карты

- Этап 1. Подайте заявку

- Этап 2. Дождитесь одобрения

- Этап 3. Получите карту

- Этап 4. Активируйте карту

- Популярные вопросы и ответы

- Целый год без % (“Альфа-Банк”)

- Минусы

- Что в итоге?

- 8 Разумная, Ренессанс Кредит

- 7 Можно больше, Московский кредитный банк

- 6 Просто кредитная карта, Сити Банк

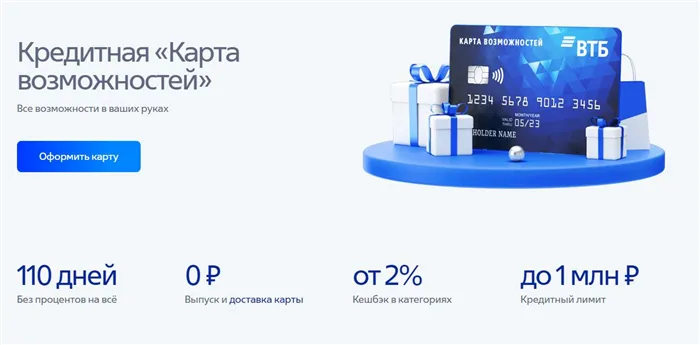

- Карта Возможностей от ВТБ

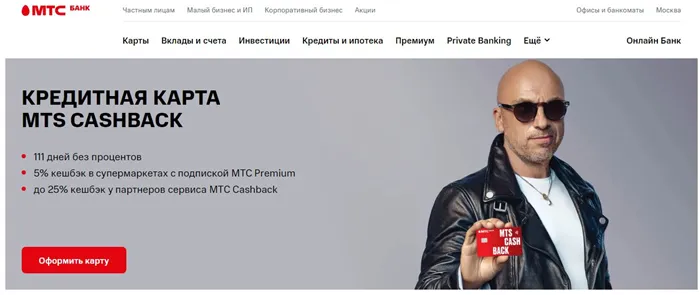

- МТС Cashback

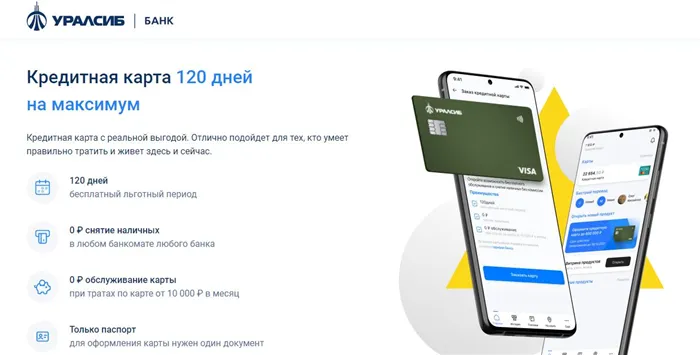

- 120 дней от Уралсиб

- 1. Первая в Рейтинге 2022: КРЕДИТНАЯ КАРТА ТИНЬКОФФ ПЛАТИНУМ

Сравнение кредиток с помощью рейтинга

Финансовые учреждения предлагают своим клиентам кредитные карты с индивидуальными условиями. Чаще всего они предоставляют выгодные кредиты и не требуют никаких дополнительных документов. Но прежде чем подписывать кредитный договор, следует сравнить условия разных банков — кто знает, может быть, есть лучшие условия? Вы можете использовать наш инструмент ранжирования для сравнения условий.

Также стоит сравнить комиссии банка, стоимость обслуживания карты, дополнительные сборы и фактические преимущества, которые предлагает конкретная карта. Лучшая кредитная карта — это та, которая соответствует требованиям и предпочтениям конкретного заемщика.

И до 112 дней беспроцентного времени для погашения других кредитов и кредитных карт с помощью этой карты. Кроме того, здесь можно купить бытовую технику, одежду, продукты, запчасти и многое другое.

Лучшие кредитные карты 2022

Если правильно использовать кредитную карту, можно получить много преимуществ. Имея хорошую кредитную карту, держателю карты нечего терять — до тех пор, пока выгода бесплатна и есть льготный период. Пользователь может использовать его в качестве подушки финансовой безопасности.

Лучшие предложения — бесплатные и не требующие обслуживания. Почти все кредитные карты имеют беспроцентный период, который распространяется на безналичные платежи. Кроме того, российские банки предлагают:

-

;

- Начисленные проценты на остаток,

- бонусы и другие льготы.

Условия обслуживания

Выгодная процентная ставка по кредитным картам начинается от 0%, а максимальный лимит составляет 3 миллиона рублей. Последнее зависит от предоставленной документации и кредитной истории бенефициара. Предложения можно найти:

- С дополнительными расходами, начиная со второго года,

- плата за предоплату не взимается,

- с возобновляемой кредитной линией.

Бонусы и привилегии

Выбирая оптимальный для вас вариант получения дешевой кредитной карты, вы легко найдете предложения с индивидуальным дизайном карты, доставкой карты и круглосуточной банковской поддержкой. Многие из них поддерживают технологию бесконтактных платежей или позволяют расплачиваться в магазинах с помощью смартфона.

К бонусам также относится участие в определенных программах, в рамках которых вы получаете дополнительные преимущества при покупке определенных групп товаров.

Лучшее предложение по кредитным картам, имхо, в Газпромбанке. Они бесплатно оформили мою карточку мобильного телефона, выдали ее мне и объяснили, как ее активировать. Затем они напомнили мне об условиях в чате приложения. Чем больше я им пользуюсь, тем больше он мне нравится. В отличие от других банков, процентная ставка не высока. И обязательные платежи. Читать далее

Для какой цели вам необходима кредитная карта

Совет экономиста

Самой популярной кредитной картой является та, которая имеет льготный период, также называемый периодом без погашения. Это вариант, при котором банк начисляет проценты на долг не сразу, а только через определенный период времени: один месяц, 50 или 100 дней. Вполне возможно уложиться в льготный период, не заплатив ни копейки больше. В этом случае кредит фактически бесплатен для клиента, не считая расходов, которые банк берет за обработку самой карты. Именно так и рекомендуется использовать кредитные карты — чтобы избежать более высоких процентных ставок по сравнению с традиционным кредитом.

Выбрать кредитную карту не так просто, как кажется. «КП» выяснила у экспертов, на что нужно обратить внимание, чтобы использовать кредитную карту с максимальной выгодой.

Выбрать кредитную карту не так просто, как кажется. «КП» выяснила у экспертов, на что нужно обратить внимание, чтобы использовать кредитную карту с максимальной выгодой.

Правила оформления кредитной карты

Подача заявки на получение кредитной карты — это обычный процесс. Потенциальный держатель карты должен быть совершеннолетним. Остальное находится в руках отдельных банков. Они решают, какую кредитную линию предоставить конкретному человеку, какой льготный период использовать и т.д. Они гибко подходят к каждому клиенту.

Самый простой способ — получить кредитную карту в банке, клиентом которого вы уже являетесь. Затем менеджер получает доступ к информации о балансе на дебетовой карте: например, он может увидеть, что вы ежемесячно получаете зарплату, и рассчитать, какую сумму долга вы можете взять на себя.

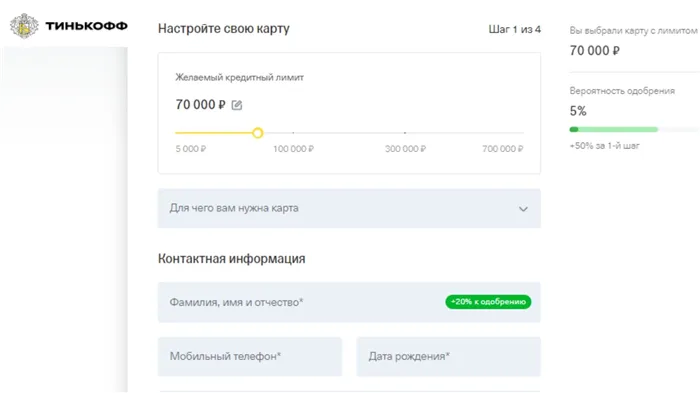

Этап 1. Подайте заявку

Большинство крупных банков предлагают такую услугу в режиме онлайн. Обычно требуется только один документ — ваш паспорт. Иногда у вас попросят еще один документ, подтверждающий вашу личность. В других случаях для подтверждения дохода может потребоваться справка с работы 2-НДФЛ.

Этап 2. Дождитесь одобрения

Этап 3. Получите карту

Вы также можете обратиться в отделение банка — только убедитесь, что вы знаете, в какое отделение была переведена ваша карта. Многие банки также предлагают услуги по доставке карт на дом или на работу.

Этап 4. Активируйте карту

Это несложно: обычно нужно позвонить в банк или посетить его веб-сайт.

Популярные вопросы и ответы

Петр Карпов, вице-президент, руководитель отдела разработки продуктов для кредитных и дебетовых карт, «Ренессанс Кредит», отвечает.

— Банки получают информацию из кредитного бюро. Клиент должен согласиться с этим. Когда человек подписывает этот документ, руководитель кредитного бюро получает доступ ко всей его кредитной истории.

— Вы. Но банк вполне может взимать комиссию за такую операцию и устанавливать более высокие процентные ставки. Все прописано в контракте. Однако с распространением платежных терминалов и удобных методов прямых переводов необходимость в снятии наличных уменьшается.

— Как правило, не существует спецификаций для максимального или минимального количества транзакций. Это означает, что кредитная карта может быть выпущена и никогда не использоваться. Однако маловероятно, что банк захочет этого, поэтому в следующий раз он может вообще не выпустить карту или уменьшить лимит.

Когда банк решает, выдавать ли кредитную карту конкретному клиенту, он проверяет платежеспособность клиента. Самый важный вопрос для любого администратора — сможет ли этот человек вернуть деньги. В основном, чем хуже кредитная история (непогашенные кредиты, значительные просрочки, процедура банкротства), тем меньше вероятность принятия положительного решения. Кроме того, можно выпустить кредитную карту, но только с небольшим кредитным лимитом.

Однако эксперты уверяют, что не всегда существует прямая связь между решением доверительного управляющего и кредитной историей.

— Банк не может подать заявление в кредитное бюро. Например, менеджер не выполнил план по выпуску кредитных карт — это повышает шансы потенциального заемщика, — говорит эксперт по личным финансам и инвестициям Игорь Финман, — Правда, учитывая последствия коронарного кризиса, банки гораздо больше заинтересованы в депозитах, чем в кредитах. По этой причине в последние месяцы многим постоянным клиентам банка также было отказано в приеме заявок.

Популярной альтернативой кредитным картам является кредитная карта с овердрафтом. Это обычные карты, например, зарплатные, но когда деньги на них заканчиваются, банк готов ссудить вам деньги. Максимальная сумма такого кредита заранее фиксируется в договоре.

— Я бы не стал сравнивать эти два продукта, но они отличаются по своему использованию, — говорит Дмитрий Ферапонтов, преподаватель кафедры банковского дела Университета «Синергия»: — Например, овердрафт, открытый вместе с текущим счетом, означает, что заемные деньги используются только тогда, когда исчерпан лимит собственных средств. Кроме того, проценты по овердрафтным картам начисляются с первого дня. В отличие от кредитных карт, по дебетовым картам обычно нет льготного периода. Я бы назвал овердрафт «кредитом на все случаи жизни», в то время как кредитная карта — это скорее «отложенный платеж».

Прежде всего, эксперты советуют не бежать из банка. Если у вас возникли финансовые проблемы, вы должны сообщить менеджеру, что не можете внести очередной платеж. Кредитор в первую очередь заинтересован в возврате ваших денег, поэтому вы можете рассчитывать на переговоры о новом плане платежей.

— Если держатель карты не выплачивает вовремя необходимую сумму для погашения долга, банк начисляет проценты, которые должны быть выплачены вместе с долгом к определенной дате. В случае несвоевременной подачи заявки начисляется пеня. Штраф может составлять определенную сумму или увеличение процентной ставки по кредиту», — объясняет Ольга Туренко, юрист адвокатского бюро «Бородин и партнеры».

— Вы. Но банк вполне может взимать комиссию за такую операцию и устанавливать более высокие процентные ставки. Все прописано в контракте. Однако с распространением платежных терминалов и удобных методов прямых переводов необходимость в снятии наличных уменьшается.

Целый год без % (“Альфа-Банк”)

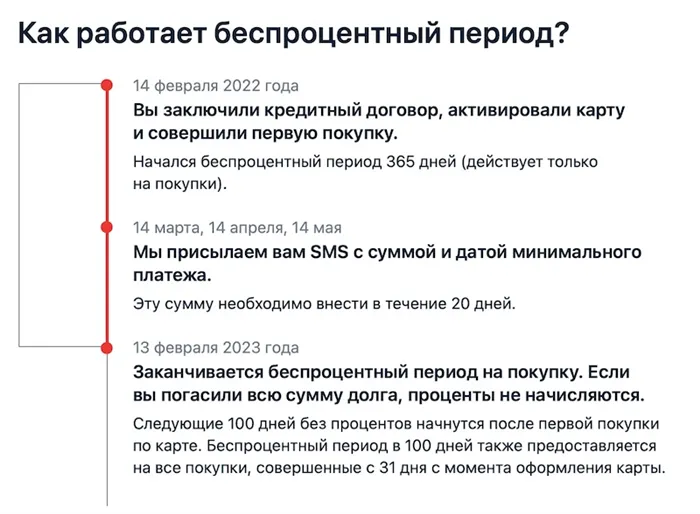

Главная особенность»: 365 дней льготного периода на все покупки + низкие требования к заемщику.

Льготный период составляет один полный год. Оформите карту, используйте ее для оплаты в магазинах и получите 365-дневный льготный период. Да, сразу на целый год!

Принцип работы стандартизирован: Раз в месяц в течение 20 дней вносите минимальный ежемесячный платеж (0-10%, минимум 300 рублей) и погасите долг до истечения льготного периода:

Вы можете оплачивать свои счета без комиссии и в рассрочку! Вы можете оплачивать счета за электроэнергию и газ бесплатно, при условии, конечно, что поставщик электроэнергии и газа указан в соответствующем списке Альфа-Банка (на вашем лицевом счете):

Вы можете получить до 33% cashback в магазинах-партнерах. Например, вы можете получить 60% возврата за пакетную подписку в магазинах «Пятерочка» и «Перекресток», 15% за заказы в «Утконосе» и до 10% в «Впрок», Aliexpress и «Яндекс.Бензин».

Пополнить счет легко — «Альфа» уже давно является крупнейшим частным банком в России и имеет банкоматы в каждом крупном городе. Вы также можете бесплатно пополнять карту в терминалах партнеров — «Открытие», Газпромбанка, Промсвязьбанка и других.

Есть кредиты на рефинансирование/кредитные карты в других банках. Переведите баланс на «чужой» кредитный продукт с помощью услуги «Перевод долга» — и не платите проценты в течение 100 дней (только минимальный ежемесячный платеж). Вы можете делать это до трех раз в год. Важная деталь: рефинансирование кредита/карты должно быть завершено в течение 2 недель.

В течение первого года услуга предоставляется бесплатно. Сверх этого взимается небольшая плата — 990 рублей в год.

Вы также можете подать заявку на получение карты «Целый год беспроцентно» через платежную систему МИР.

Минимальные требования заказчика:

- Для получения кредитной линии на сумму до 150 000 рублей вам нужен только паспорт,

- Карты можно оформить с 18 лет — для сравнения, тот же «Сбер» выдает кредитные карты с 21 года,

- Доход — от 5 000 рублей,

- Номер личного мобильного телефона + стационарный телефон (личный или бухгалтерский). Не волнуйтесь — на практике банкиры не регистрируют свою работу, это стандартная процедура.

- Отделение Альфа-Банка находится в городе / ваше место жительства находится на расстоянии до 150 км. ПРОВЕРЬТЕ

По неофициальным данным, карта является одной из самых одобренных на рынке.

Минусы

Акция «Целый год беспроцентно» действует ограниченное время. Период в 365 дней распространяется только на покупки по карте, совершенные в течение первых 30 дней. С 31-го дня срок сокращается до 100 дней.

За снятие наличных взимается комиссия: 3,9% от суммы снятия + 390 рублей + 37,99% в год с первого дня. Другими словами, вы должны обналичивать средства с кредитной карты только в экстренных случаях.

Начиная со второго года взимается плата за обслуживание. Справедливости ради, плата довольно символическая — 99 рублей в год.

Что в итоге?

Здесь мы имеем дело с отличным «рекламным предложением»:

- В первые 30 дней на все покупки действует тариф 365 дней,

- В первый год — без платы за обслуживание,

- Существуют хорошие предложения cashback — 60% за «пакетные» подписки (скидка на продукты), 15% за продукты Utkonos, до 10% за заправки, покупки на AliExpress и т.д.

- Возможно рефинансирование кредита/займа в другом банке.

С программой «Год без процентов» вы можете легко совершить «дорогую» покупку и погасить долг в течение 12 месяцев — не торопясь и не переплачивая. После этого вы поймете, стоит ли вам оставлять карту или нет.

За снятие наличных взимается комиссия: 3,9% от суммы снятия + 390 рублей + 37,99% в год с первого дня. Другими словами, вы должны обналичивать средства с кредитной карты только в экстренных случаях.

8 Разумная, Ренессанс Кредит

Дешевая кредитная карта банка «Ренессанс Кредит» покорит вас своим внушительным лимитом в 600 000 рублей и довольно удобным 145-дневным льготным периодом, который распространяется на все операции без исключения. Но это еще не все преимущества. Карта всегда обслуживается за 0 рублей и без условий, а ее доставка клиенту также бесплатна. Процентная ставка при оплате товаров и услуг составляет 34,9%, а при снятии наличных — 69,9% в год.

В промо-акции карты говорится о 100% cashback, но подробности этого предложения найти нелегко. Это ограниченное по времени рекламное предложение, которое включает бонусный кредит в размере 2 000 рупий, если карта оформлена онлайн и покупка на сумму 2 000 рупий или более совершена в течение рекламного периода.

7 Можно больше, Московский кредитный банк

Кредитная карта Can More от Московского кредитного банка быстро стала популярной. Лимит составляет до 800 000 рупий, что довольно много. При этом годовая процентная ставка начинается от 21%, а льготный период довольно длительный — вы можете не платить проценты до 123 дней после использования средств. Годовое обслуживание стоит 499 рублей, но если вы выполните условия банка (120 тысяч рублей расходов в год), то оно будет бесплатным.

Кредитная карта позволяет снимать до 50% кредитного лимита в месяц (за исключением льготного периода) без комиссии. Это означает, что вы можете бесплатно снимать до 400 тыс. в месяц и платить только проценты — это самое лояльное ограничение среди всех банков в рейтинге. Однако льготный период не распространяется на снятие наличных. Карта имеет баллы cashback, которые дают 5% возврата в одной из бонусных категорий. Категории меняются каждые два месяца. За все остальные расходы вы получаете 1% cashback от суммы.

6 Просто кредитная карта, Сити Банк

Выгодная и действительно простая кредитная карта с практичной программой. Не стоит беспокоиться — название говорит само за себя. Кредитный лимит для новых клиентов ограничен 300 000 рублей, но для существующих клиентов он может быть увеличен до 1 500 000 рублей, а для тех, кто пользуется премиальным пакетом Citigold, — до 3 миллионов. Процентная ставка от 20,9% до 39,9%, с 50-дневным льготным периодом для покупок.

Самое лучшее в кредитной карте Citibank — это то, что она абсолютно бесплатна. Вам не придется платить комиссию за обслуживание, комиссию за пользование банкоматом или штрафы за просрочку. Дополнительная карта может быть выпущена бесплатно, а плата за обслуживание не взимается.

Лимит 1 миллион. Чем лучше кредитная история заемщика, тем выше одобренная сумма. Если карта активно используется, лимит увеличивается, если неактивна — уменьшается.

Карта Возможностей от ВТБ

- Максимальная сумма: до 1 млн евро.

- Бесплатное обслуживание

- Минимальная процентная ставка составляет 19,9% для покупок и 49,9% для снятия и перевода средств.

- Льготный период — до 110 дней

- Минимальный платеж — 3% от суммы долга

- Cashback — от 2 до 30% — от 2 до 30%.

- Снятие средств: без комиссии до ₽50 000 в первые 7 дней, 5,5% + ₽300 в остальное время.

- Денежные переводы — 5,5% для безналичных операций, с минимальной суммой не менее ₽300.

У этого платежного инструмента много преимуществ, но не каждый заемщик может ими воспользоваться. Например, чтобы получить максимальную сумму в 1 миллион, вы должны иметь хороший подтвержденный доход и хорошую кредитную историю. Пенсионеры с паспортами и безработные могут получить только 100 тысяч. Опыт работы не требуется.

Плата за выпуск и обслуживание не взимается.

Снять деньги можно на короткий срок и только в банкоматах ВТБ, поэтому клиент избегает комиссии за погашение и «не замечает» высокой процентной ставки в 49,9%. Например, если вы снимаете 30 000 на 7 дней, вам придется заплатить кредитору всего 200 рублей.

Льготный период для покупок составляет 90 дней, а для погашения — 20 дней. Однако он начинается с 1-го числа месяца, в котором была совершена покупка. Предположим, вы купили товар 18 июля. Льготный период начнется 1 июля. В августе и сентябре, следующие два месяца после покупки, вы должны внести минимальный платеж в размере 3% до 20 числа месяца. В октябре вы погашаете долг к той же дате.

Cashback баллы, 2% в категориях Транспорт и такси, Кафе и рестораны и Супермаркеты, 2,5% в категориях Транспорт и такси, Кафе и рестораны и Супермаркеты для сотрудников ВТБ, до 30 за покупки у партнеров Multibonus. Однако скидки действуют только в магазинах-партнерах. За исключением интернет-магазинов, Cashback не действует для покупок за пределами Российской Федерации.

Если сумма cashback превышает 50K/месяц, комиссия составляет 5,5%.

Процентная ставка зависит от ВТБ.

МТС Cashback

- Кредитный лимит составляет 1 000 000 рублей,

- Беспроцентный период — до 111 дней,

- Процентная ставка — от 11,9% до 69,9%,

- Cashback — от 1% до 25%.

- Снятие наличных — 5,9% от суммы операции + 899 ₽.

- SMS-уведомление — 99 рублей в месяц.

- Выдача карты — бесплатно.

- Первые 2 месяца бесплатно, после этого вы получаете 99 руб. в месяц, если совершаете покупки на сумму 8000 руб. и более.

У нас уже был обзор о cashback-карте МТС. Следует отметить, что он может быть использован как метод прямого дебетового платежа. Теперь давайте рассмотрим кредитную версию карты.

Кредитная версия карты предоставляется бесплатно. Обслуживание — 99 рублей в месяц или бесплатно, если вы тратите 8 тысяч и более, но вы можете пропустить это условие в первые 2 месяца.

Лимит составляет до 1 миллиона. Он меняется автоматически, но предложение можно удалить.

Cashback рассчитывается в размере 1/5/25% за покупки во всех категориях, указанных банком/партнерами. Максимальная сумма в месяц — 10 тыс.

Комиссия за снятие собственных средств отсутствует, кредитных средств — 5,9% от суммы транзакции + ₽899. с карты. Без него в пунктах выдачи наличных МТС Банка — 4%.

Для регистрации требуется паспорт и возраст от 20 лет. Вам необходимо посетить филиалы МТС, отделения банка или сделать процедуру дистанционно через сайт организации.

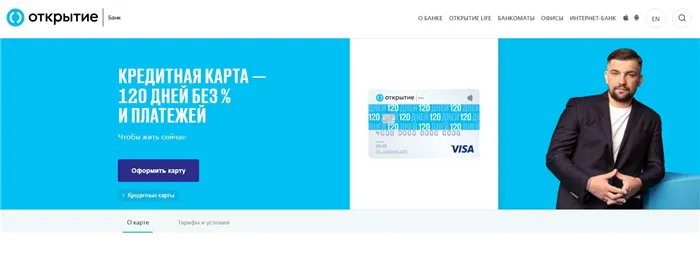

120 дней от Уралсиб

- Кредитная линия — до 1 000 000 рублей.

- Беспроцентный период — до 120 дней

- Процентная ставка — от 19,9 годовых

- Отчетность по транзакциям — 59 рублей в месяц

- Снятие наличных — бесплатно

- Обслуживание карты — бесплатно (в соответствии с условиями)

Плата за выпуск карты «120 дней до максимума» не взимается. Обслуживание бесплатно при остатке на карте от 10 000 в месяц. В противном случае 149 рублей в месяц.

Льготный период составляет 120 дней. Первые 90 дней вы совершаете покупки и вносите минимальный платеж — 3% от суммы долга плюс 300 рублей. В четвертом месяце вы погашаете долг. Если вы не сделаете этого вовремя, процентная ставка по кредиту будет начислена.

За продление карты и снятие наличных плата не взимается.

Лимит на снятие наличных в банкоматах по всему миру составляет 0,15/0,3/1,5 млн. за операцию/день/месяц.

Чтобы получить кредитную карту, необходимо подать онлайн-заявку на сайте банка.

За снятие наличных взимается комиссия: 3,9% от суммы снятия + 390 рублей + 37,99% в год с первого дня. Другими словами, вы должны обналичивать средства с кредитной карты только в экстренных случаях.

Новый рейтинг на 2022 год показывает, что вы найдете все те же стабильные банки, предлагающие вам лучшие условия для любых нужд. Что лучше? Давайте сравним:

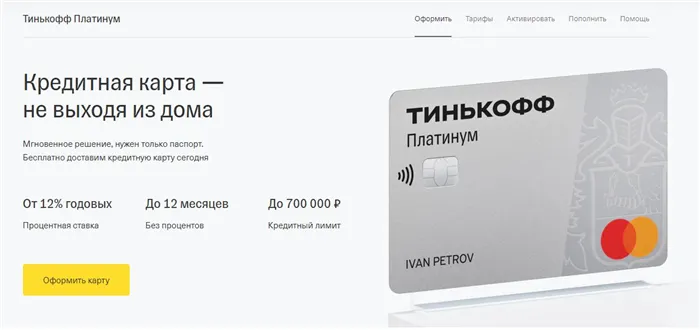

1. Первая в Рейтинге 2022: КРЕДИТНАЯ КАРТА ТИНЬКОФФ ПЛАТИНУМ

Первый банк и Первая карта. Тинькофф Банк — Платиновая кредитная карта. Одна из лучших в рейтинге кредитных карт 2022. А вот почему ее стоит выбрать, давайте посмотрим.

ТРЕБОВАНИЯ:

- Пластиковая кредитная карта «Тинькофф Банк Платинум».

- Платиновая карта Tinkoff Platinum Platinum от Тинькофф по базовой ставке составляет.

После погашения кредитной карты Tinkoff вы можете хранить ее на полке на всякий случай. С вас не будет взиматься плата за обслуживание карты до тех пор, пока карта не будет погашена.

И до 112 дней беспроцентного времени для погашения других кредитов и кредитных карт с помощью этой карты. Кроме того, здесь можно купить бытовую технику, одежду, продукты, запчасти и многое другое.

- на кредитной карте Тинькофф: для всех покупок).

И до 59,9% в год, коммунальные платежи и мобильные платежи). 2,9% + 290 РУБ.

- долга (не менее 600 рублей). То есть проценты начисляются на потраченную сумму, а не на всю кредитную линию.

— 20% годовых на просроченную задолженность

- Переводом с карты другого банка, межбанковским переводом, в банкоматах Тинькофф Банка, МТС, Связной, МТС, Билайн, также в банкоматах партнеров: Открытие», ВТБ, МКБ, Почта Банк, через «Золотую Корону», Юнистрим, Элекснет и Почту России.

- Cashback с картой Platinum: в магазинах-партнерах через приложение (баллы).

- (услуга подключается по запросу): от задолженности в месяц.

*Посмотрите видео, чтобы узнать, как отключить свой страховой полис:

- SMS-уведомления (услуга может быть подключена по запросу):

- ⇒ БЕСПЛАТНО в любой точке города.

/ именная кредитная карта Tinkoff Platinum Наличие и доставка: очень быстро! От 1 дня до 3 дней

КАК ЗАЯВИТЬСЯ.

►Возможно создание кредитной карты Tinkoff Platinum!

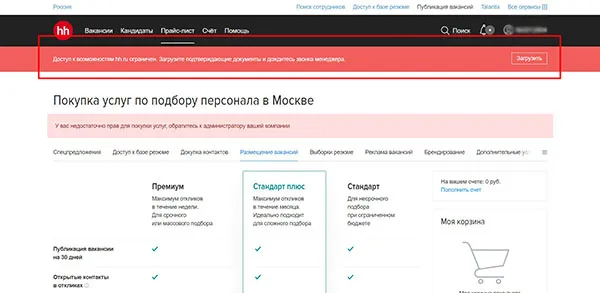

- Чтобы подать заявку на кредитную карту Tinkoff Platinum, новый клиент должен посетить «Официальный сайт Тинькофф Банка» и заполнить онлайн-заявку.

- Для существующих клиентов банка (с имеющимися дебетовыми картами / открытыми счетами / вкладами) есть возможность подать заявку на получение кредитной карты Platinum или » на официальном сайте.

Вы решили подать заявку на получение платиновой кредитной карты? Нажмите здесь, чтобы быстро подать онлайн-заявку и получить решение в течение нескольких минут!